Par Garfield Reynolds, journaliste et stratège chez Bloomberg Markets Live

La hausse des prix des matières premières menace de ramener l'inflation par une porte que les investisseurs pensaient que les banques centrales avaient refermée. Cela fait monter les rendements, mais le soutien structurel aux dépenses fiscales qui contribue à stimuler la demande de matières premières menace de créer un cercle vicieux pour les investisseurs obligataires supposant que 2023 marquait le début d'un nouvel essor haussier.

Les matières premières ont déjà effacé une grande partie des baisses de 2023 cette année, ce qui est peut-être le signe le plus évident que les hausses les plus importantes des taux d'intérêt mondiaux en une génération n'ont pas vraiment ralenti l'économie mondiale. Il n'est donc pas étonnant que cela s'accompagne d'un sérieux revirement dans les paris sur un assouplissement monétaire rapide, mais les investisseurs devraient se préparer au fait que toute baisse des taux qui surviendra sera tardive et modérée.

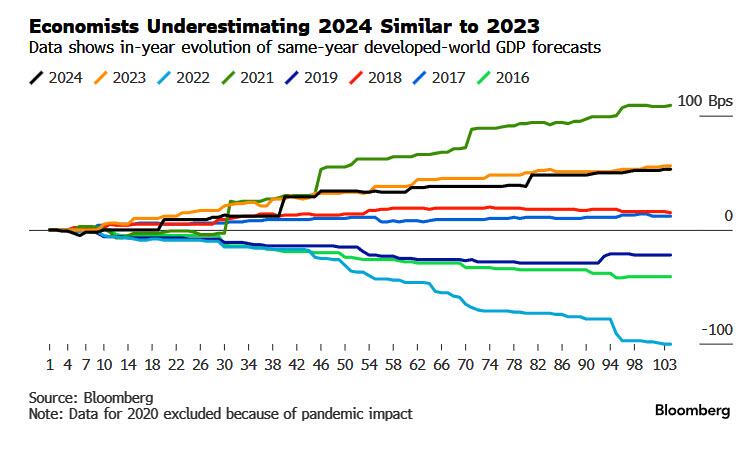

Les économistes se voient à nouveau forcés d'augmenter leurs prévisions de croissance. J'ai examiné l'évolution des prévisions du PIB des pays développés remontant à 2016, en regardant dans chaque cas les projections pour l'année en cours et allant jusqu'à fin mai. Les années 2023 et 2024 ont enregistré les hausses les plus rapides des estimations de croissance du PIB des pays développés au cours de la dernière décennie, en dehors de la flambée du stimulus post-pandémique de 2021. Le changement de prévisions jusqu'en mai pour chacune de ces années s'est maintenu jusqu'à la fin, à l'exception de 2018, lorsque l'optimisme initial des analystes s'est effondré face aux hausses de la Fed et aux guerres commerciales.

La régularité avec laquelle un éventail de matières premières a fortement augmenté cette année souligne la sous-estimation de la demande à travers l'économie mondiale.

Le rapatriement, la transition écologique et l'augmentation des dépenses militaires nécessitent tous plus de matières premières, et ils sont tous aussi plus ou moins insensibles au prix. La demande de la Chine pour ces éléments a été étonnamment solide même si son secteur immobilier en crise entrave la croissance économique - mais le pays s'engage dans un effort massif pour passer aux énergies renouvelables pour la production d'électricité.

Il est également parmi les nombreux pays qui augmentent leurs dépenses militaires, après que le monde post-Covid ait complètement rompu avec la mondialisation toujours plus étroite qui a commencé à se fissurer avec les tarifs de l'ère Trump. Le retour vers un monde multipolaire renforce également l'inflation entraînée par les matières premières via des chocs d'offre, comme la réduction de la Russie et de l'Ukraine de diverses classes de matières premières et les tensions au Moyen-Orient.

L'impact reflateur des matières premières induit par ces tendances aide à expliquer le virage vers des positions plus fermes de la part des principales banques centrales ce mois-ci. Et les dépenses gouvernementales accrues - actuelles ou potentielles - soulignent le biais haussier pour les rendements.

La perturbation continue des marchés obligataires est le débordement du pipeline d'émissions. Même si la demande des épargnants vieillissants est capable d'absorber la dette supplémentaire - et il y a ceux qui se tournent vers les actions, l'or ou même la cryptomonnaie à la place - plus d'obligations signifieront un plancher plus élevé pour les rendements en l'absence de récessions graves.

Bien qu'il y ait des signes de ralentissement dans la plupart des économies, les banques centrales insistent principalement sur le fait qu'elles peuvent atteindre quelque chose proche de l'atterrissage en douceur qu'elles visent. Avec toute cette largesse fiscale, les meilleurs scénarios pour les obligations sont d'éviter des événements qui conduiraient à de nouvelles hausses de taux.

ADVERTISEMENT

Par Zerohedge.com

Plus de lectures recommandées sur Oilprice.com :

- Marché pétrolier mondial en ébullition avant la réunion de l'OPEP+

- L'énergie solaire en plein essor au Moyen-Orient

- L'Ukraine et l'Espagne signent un accord de sécurité de 1 milliard d'euros